最近は好調な米国株式市場を背景に、つみたてNISAで投資を始める人が増えています。一方で、老後に2000万円が必要になるという話題もあり、自分で老後資金を確保することも重要です。

どちらも株式投資の運用益が非課税になるというメリットがありますが、それぞれにデメリットもあり、どちらを選ぶべきか難しいところです。

どちらを選ぶべきかという選択肢において、万人に共通する答えはありません。

- 自分の現在の金銭的な状況

- 将来に必要なお金

- 転職 or 起業する予定があるか

- 子供はいるか

- 家は購入する予定があるか

など様々な複合的な要素で決まってきます。

この記事では、基本的な制度のおさらいをすると共に、どちらを選ぶべきかという考え方の基準を整理してみたいと思います。

今回の記事は、厚生年金が給料から天引きされている一般的なサラリーマンを想定しており、さらに企業型確定拠出年金(DC)やマッチング拠出がない方を前提に構成しています。また、ほかにも一般NISAやジュニアNISA、ふるさと納税、住宅ローンなど、さまざまな考慮するべき要因はありますが、複雑になりますので今回はつみたてNISAとiDeCoに絞って紹介しています。

基本的な制度の違い

つみたてNISA

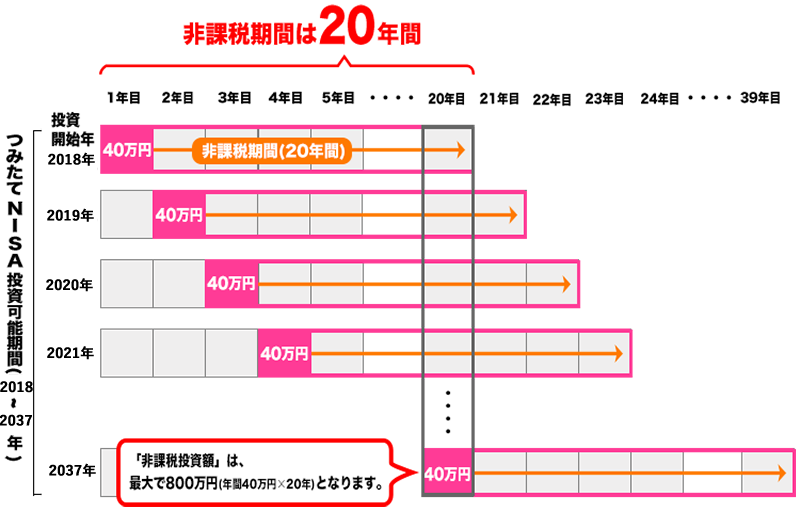

つみたてNISAは、少額投資非課税制度と呼ばれ、長期、積立、分散を支援するために始まった国の制度です。大きな特徴としては、

- 毎年40万円まで

- 20年間投資可能(最大800万円)

- 運用益は非課税

- いつでも引き出し可能

という特徴があります。

iDeCo

iDeCo(イデコ:個人型確定拠出年金)は、個人で老後資金の形成を目的に作られた制度で、拠出額が税制面で優遇されます。大きな特徴としては

- 拠出額が全額所得控除される

- 投資における運用益は非課税

- 60歳まで原則引き出し不可

- 60歳以上は一時所得、または年金として受け取れる

節税効果が30%も

運用益が非課税という点ではつみたてNISAと同じですが、イデコでは、拠出額が全額所得控除されます。厚生年金を払っているサラリーマンであれば、月額23,000円(年額276,000円)が所得控除されます。

満額イデコで投資している場合の実際の節税効果を年収別で表すと以下のような感じです。()内は投資額に対する節税効果の割合(単利)です。

年収300万円:41,400円(15%)

年収500万円:55,200円(20%)

年収700万円:82,800円(30%)

※節税シミュレーション(楽天証券)を利用[2]。

※税法上の扶養家族が0人の前提。16歳以上の扶養家族がいる場合、扶養控除があるため、節税効果は小さくなる。

仮に30歳から30年間続けた場合、年収500万円の方であれば、165.6万円もの節税効果があります。さらに株式の運用益があればさらにプラスされますので、非常に魅力的です。

(ただし、引き出し時には控除はありますが課税されます。)

理想は両方やること

まず理想的なことを言えば、両方の制度を活用して投資することが一番メリットを受けることが出来ます。

これらの制度を使わずに個別株式の投資を検討している方がいるとしたら、まずはiDeCoとつみたてNISAの枠を満額埋める所から始めるとよいでしょう。

どちらを選ぶか?選ぶ基準

まず大前提として、iDeCoの金銭的なメリットは非常に大きいので、可能な限りiDeCoを優先した方が良いといえます。その前提の上で、60歳までの引き出し不可の影響が大きいと考えられる場合につみたてNISAを優先するという考え方がおすすめです。

運用益が非課税である点は同じですが、以下のどちらを大きく評価するかが判断の分かれ目になります。

| 相対的なメリット | 相対的なデメリット | |

|---|---|---|

| iDeCo | 節税効果大(拠出額が全額所得控除) | 60歳まで引き出し不可 |

| つみたてNISA | いつでも引き出せる | 節税効果なし(拠出額の控除なし) |

要するに節税効果は少なくてもいつでも引き出せるようにしておきたいか、引き出しに制限があっても金銭的メリットが大きい方を選ぶかという選択肢になります。人生トータルで見た場合には金銭的にiDeCoが明らかに有利なのですが、若いうちにしか出来ないことがiDeCoによって制限されることがあるかもしれません。

非常に難しい選択なのですが、いくつかの選び方(考え方)を紹介してみたいと思います。

シンプルな考え方は60歳までに使うか可能性があるかどうか

まず一つの考え方は60歳までの長期運用を想定しているならイデコ、教育資金や住宅購入などで使う可能性があるならつみたてNISAという考え方です。多くのメディアでは、この考え方が紹介されています。

住宅購入、教育費で大きい出費が続く可能性があり、現在の貯金額が少ないという方であれば、つみたてNISAでいつでも引き出せるという点は大きな魅力です。

老後資金を貯めたい

老後資金を貯めたいという場合ですと、明らかにiDeCoが有利です。元々iDeCo自体、将来の不足する年金を自力で補う目的で始まっています。

将来の年金額を把握する

ねんきんネットでは、将来自分がどれくらいの年金をもらうことができるのか試算することが出来ます。もし金額を見て少ないということであれば(高額な年収でなければ少ないと感じるのではないでしょうか?)、iDeCoを始める大きな理由の一つになります。

貯蓄率から考える

皆さんは普段、どの程度貯金していますでしょうか?お金の本などを見てみると、20%の貯蓄を推奨しているものもあります[3]。20%というと、年収別の手取りで想定すると、年間の貯金額は以下のようになります[4]。

| 年収 | 手取り | 20%の貯金額 |

|---|---|---|

| 300万円 | 2,355,992円 | 471,198円 |

| 500万円 | 3,870,428円 | 774,086円 |

| 700万円 | 5,241,584円 | 1,048,317円 |

| 1000万円 | 7,228,772円 | 1,445,754円 |

年収別でこれだけの金額の貯蓄(貯金や投資)が理想的とした場合、年額27.6万円のiDeCoはかなり現実的に思えます。

仮に貯蓄率20%のうち半分の10%を老後に回すと考えると、年収350万円以上ある方であれば、全額iDeCoでも、かなりよい資産形成が可能です。

60歳までにやりたいことを考える

これまでは老後の過ごし方に目を向けて来ましたが、いくらお金を老後に残しても、使い切れなければ意味はありません。もし若いうちにやりたいことがあって、大きなお金が必要だとしたら、資金が拘束されるiDeCoは向いていません。

- 転職・起業したい

- 子供に教育費をかけたいと思っている

- 世界一周旅行をしたい

- 海外に移住したい

こういったことは、確実ではないかもしれませんが、もし考えているのであれば、iDeCoは避けたほうが無難かもしれません。(もちろん人によります。)

将来的にいくら位のお金が必要になる見込みなのか、年齢ごとに必要なお金をリストアップしてみて、今の年収や貯金と比較してみるも有効です。

また、今の会社で定年まで働く見込みが大きいという方であれば、ある程度の出費が見込まれている場合でも、安定収入を見越してiDeCoで確実に老後資金を形成するのもありだと思います。

要するに、将来に不確実なことが起こる可能性が高い人は、iDeCoを避けたほうが無難ということになりますが、こればかりは、本人がそのリスクをどのように捉えているかなので、一概に答えは出せません。

まとめ

この記事ではつみたてNISAとiDeCoを比較し、どっちを優先するべきかを検討しました。

結論としては、節税効果の大きいiDeCoを優先する一方で、60歳までにどの程度の資金が必要なのか?どの程度不確定な要素があるかによって、つみたてNISAも検討するというお話でした。

全員に共通してこれがおすすめという話には出来ないので、読んだ人も難しい選択肢になると思いますが、これを機会に今一度将来の予定を見直して人生設計を考えてみるのもいいかもしれません。

なにか質問がある方は、こちらのブログのコメント欄や、Twitter、Youtubeもありますので、そちらにご質問頂ければと思います。

少しでも興味もって頂けましたら、Twitter(@sei_watch)のフォローを是非お願いします! [1]・・・つみたてNISAの概要(金融庁)[2]・・・節税シミュレーション(楽天証券)

[3]・・・節約・貯蓄・投資の前に 今さら聞けないお金の超基本(朝日新聞出版) – 坂本綾子ほか

[4]・・・年収別 手取り金額 一覧 (年収100万円~年収1億円まで対応)

【参考】

図解・最新 難しいことはわかりませんが、お金の増やし方を教えてください!(文響社) – 山崎元、大橋 弘祐

個人型確定拠出年金「iDeCo(イデコ)」とは?

【動画版】