2020年、コロナショックで、あらゆる銘柄がひどい暴落を受けました。SPYD、HDV、VYMといった、S&P500の銘柄で構成されるこれらの銘柄も当然大きな下落となりましが、下落幅に差が出たことが大きな注目を集めています。

今回はSPYD,VYM,HDV,VIGの4銘柄を比較してみたいと思います。

まずは大枠の概要から把握していきます。

なぜこの4銘柄なのか?

米国における高配当ETFでいうと、この4銘柄以外にも、リート(SRET、RWX、IFGLなど)や債権(SJNK、JNKなど)もありますが、あくまでも人気があるのは今回紹介する4銘柄。実際の株式銘柄で構成されている銘柄ということと、ETFの内容がわかりやすいということで、この4銘柄が選ばれているのだと思います。

各銘柄の特徴

文章よりもまずはデータで見たほうがわかりやすいと思いますので、まずはこちらから。

| ティッカー | 名称 | 配当利回り | 経費率 |

|---|---|---|---|

| SPYD | SPDR ポートフォリオS&P 500 高配当株式ETF | 5.73% | 0.07% |

| HDV | iシェアーズ コア米国高配当株 ETF | 3.66% | 0.08% |

| VYM | バンガード・米国高配当株式ETF | 2.90% | 0.06% |

| VIG | バンガード・米国増配株式ETF | 1.83% | 0.06% |

※利回りは2021年4月20日時点の過去1年の配当金を株価で割ったもの。

どの銘柄も経費率は0.07%前後と、他のETFに比べても圧倒的に低いということは特徴として言えます。利回りについてですが、こちらもSPYDが圧倒的に配当が高いのがわかります。

主観的ではありますが、各ETFの特徴を並べて見ました。

| ティッカー | 特徴(主観含む) | 投資スタイル | 投資銘柄数 |

|---|---|---|---|

| SPYD | 配当利回りのみで選択 | 均等投資 | 80 |

| HDV | 財務健全性(弱)+配当利回り(強) | 時価総額加重平均 | 75 |

| VYM | 財務健全性(強)+配当利回り(弱) | 時価総額加重平均 | 400 |

| VIG | 成長性+連続増配+配当利回り(小) | 時価総額加重平均 | 247 |

ちなみに基準価格(株価)の成長度合いで言うと、下に行くほど株価が伸びています。

純資産額で比較

| ティッカー | 純資産額 | 設定日 |

|---|---|---|

| SPYD | 32億ドル | 2015/10/21 |

| HDV | 66億ドル | 2011/3/29 |

| VYM | 366億ドル | 2006/11/10 |

| VIG | 583億ドル | 2006/4/21 |

※純資産額は2021年4月20日時点

これでみると、VIGが圧倒的で、高配当の中ではVYMが最も人気のあるETFと言えそうです。ここだけで比較すると、高配当であるほど人気が高いというよりも、基準価格の成長率の方が重視されているように見えます。

株価を比較

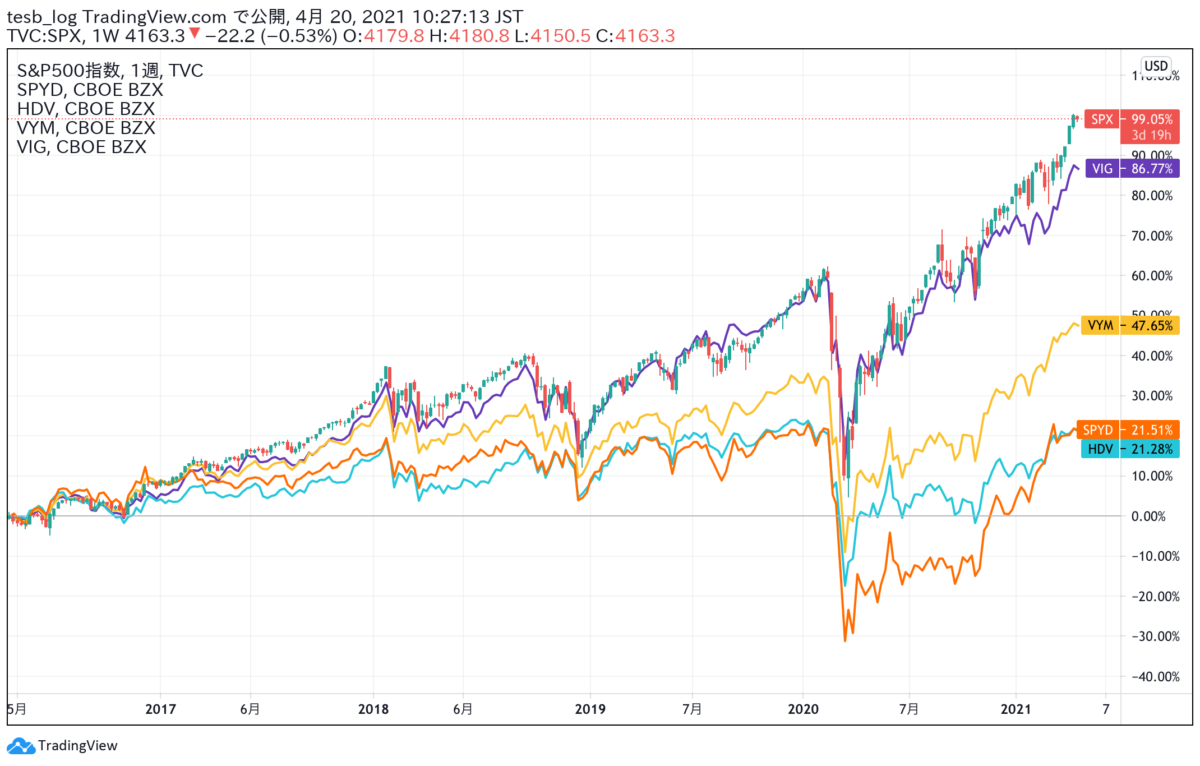

SPYD、HDV、VYM、VIGの直近5年間の株価推移を比較してみます。

配当利回りが大きいほど株価の伸びは小さくなっています。SPYDはコロナ後に急激に株価を回復させましたが、これはエネルギーと金融関連の銘柄が大幅に上昇した影響が大きいです。VIGはS&P500の値動きとほぼ同じ動きをしていますが、ここ1年はややS&P500に劣後しています。

SPYD

SPYDは2015年に登場したばかりの新しいETFで、S&P500の高配当上位80銘柄に約1.25%ずつ投資しています。投資セクターとしては不動産に約20%となっています。米国不動産は値動きが激しいことで知られていますので、ややリスクが高いといえるかもしれません。

| ファンド名称 | SPDR® Portfolio S&P 500® High Dividend ETF |

|---|---|

| 運営会社 | ステート・ストリート・グローバル・アドバイザーズ(SSGA) |

| ベンチマーク | S&P 500® 高配当指数 |

| 銘柄数 | 80 |

| 経費率 | 0.07% |

| 設定日 | 2015/10/21 |

| 総資産額 | 46億ドル |

| 配当利回り | 4.68% |

| 配当支払月 | 3,6,9,12 |

SPYとSPYDは同じような名前のティッカーですが、内容はかなり異なっています。SPYはS&P500の銘柄に連動するのに対して、SPYDは高配当上位80銘柄なので、違いは認識しておく必要がありそうです。

SPYとSPYDの違いを比較、どちらを買うべき?優良米国株ETF頂上決戦!!

また2020年のコロナショックにおいて、残り2つのETFに比べて下落率が大きいという事実が明らかになりました。これは、SPYDの構成銘柄が、配当利回りこそ高くとも、リスクも相応に大きい銘柄で構成されているのが原因です。

SPYDがHDV,VYMよりも大幅に下落!2020年3月 | コロナショック

ただしSPYDはコロナ後、エネルギー関連、金融関連の株価の上昇を受け、ほぼコロナ前の水準にもどしました。

SPYD構成銘柄上位10

| 銘柄名 | Ticker | 業種 |

|---|---|---|

| Invesco Ltd. | IVZ | 金融 |

| Public Storage | PSA | 不動産 |

| International Paper Company | IP | 素材 |

| Hanesbrands Inc. | HBI | 一般消費財・サービス |

| Regions Financial Corporation | RF | 金融 |

| Fifth Third Bancorp | FITB | 金融 |

| Broadcom Inc. | AVGO | 情報技術 |

| Leggett & Platt Incorporated | LEG | 一般消費財・サービス |

| Comerica Incorporated | CMA | 金融 |

| ViacomCBS Inc. Class B | VIAC | コミュニケーション・サービス |

HDV

HDVはS&P500の中でも、比較的優良な銘柄で、且つ高配当な米国株式で構成されるインデックスに連動しています。SPYDよりも利回りは低いですが、その分財務の健全性が高い銘柄で構成されているため、ディフェンシブ性が高いと言われています。

運営元のBlackRockのFactSheetによれば[1]、以下のような特性があると紹介されています。

・米国の有名、優良企業の株式に投資します。

・財務状態が健全であり、配当金を支払っている企業の株式75銘柄に投資します。

・インカム獲得を目指すために活用できます。

ティッカーでいうとT、XON、JNJなど有名銘柄など75銘柄を中心に組み入れられています。

基本情報をチェックします。

| ファンド名称 | iシェアーズ 米国高配当株ETF |

|---|---|

| 運営会社 | ブラックロック |

| ベンチマーク | モーニングスター配当フォーカス指数 |

| 銘柄数 | 75 |

| 経費率 | 0.08% |

| 設定日 | 2011/3/29 |

| 総資産額 | 53.2億ドル |

| 配当利回り | 4.25% |

| 配当支払月 | 3,6,9,12月 |

2020/11/7時点

上位15銘柄をピックアップしてみましたが、どれも連続増配を行っている銘柄となっています。特に7銘柄に関しては25年以上の連続増配記録を持つ配当貴族銘柄にも数えられている銘柄となっています。

連続増配を行っている銘柄はディフェンシブ性に強いと言われていましたが、実際にコロナショックにおいて、下落幅はSPYDなどに比べても低く抑えられています。

また、KOはウォーレン・バフェットが経営するバークシャー・ハサウェイも保有する銘柄としても有名です。ある意味、伝説的投資家のお墨付きのある銘柄も含まれている優良ETFとも言える側面もあります。

| ティッカー | 銘柄名 | 業種 | 保有比率(%) | 評価額 |

|---|---|---|---|---|

| XOM | EXXON MOBIL CORP | エネルギー | 8.19 | 539,896,595.28 |

| JPM | JPMORGAN CHASE & CO | 金融 | 6.58 | 433,775,993.70 |

| JNJ | JOHNSON & JOHNSON | ヘルスケア | 6.58 | 433,692,180.48 |

| VZ | VERIZON COMMUNICATIONS INC | 通信 | 6.43 | 424,212,718.44 |

| CVX | CHEVRON CORP | エネルギー | 5.57 | 367,338,422.88 |

| PG | PROCTER & GAMBLE | 生活必需品 | 5.13 | 338,124,159.00 |

| MO | ALTRIA GROUP INC | 生活必需品 | 4.21 | 277,532,065.06 |

| MRK | MERCK & CO INC | ヘルスケア | 4.13 | 272,670,461.77 |

| CSCO | CISCO SYSTEMS INC | 情報技術 | 4.03 | 266,128,790.40 |

| KO | COCA-COLA | 生活必需品 | 4.01 | 264,777,888.32 |

※2021/4/16時点

[1]・・・iシェアーズ・コア 米国高配当株 ETF(ブラックロック)VYM

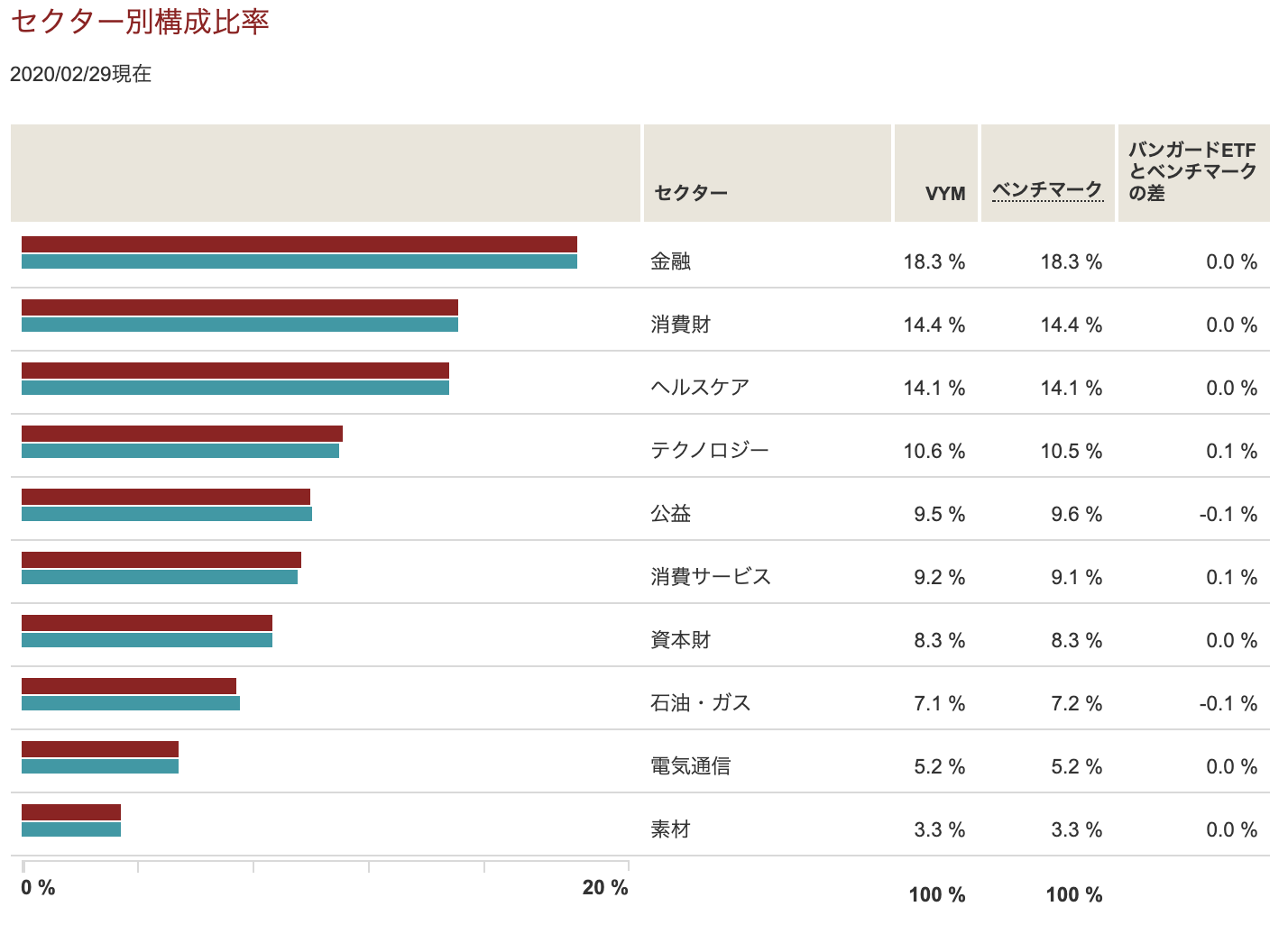

VYMは高配当ETFの中でも、より財務健全性が高い銘柄で構成されています。バンガードのサイトによれば、「大型株の中でも、予想配当利回りが市場平均を上回る銘柄を、重点的に組入れます。」と紹介されています。

VYMはFTSE ハイディビデンド・イールド・インデックスのパフォーマンスへの連動を目指したETFです。FTSE ハイディビデンド・イールド・インデックスというのは、米国株式の高配当銘柄を対象とした約400銘柄を中心に構成するインデックスです。REITは除外されており、時価総額加重平均型の株価指数となっています。[3][4]

他のETFに比べて400銘柄とかなり幅広く分散されています。時価総額加重平均というのは、時価総額が大きい銘柄ほど保有比率を上げるというやり方です。高配当を選択しているという意味では、SPYDに近いですが、SPYDと比べて、採用銘柄数が400と大きい点と時価総額加重平均という重み付けのやり方が異なっています。

経費率が0.06%と他のETFに比べて最も安い経費率となっています。

なお、「楽天・米国高配当株式インデックス・ファンド」では投資信託を通してVYMに投資可能です。

| ファンド名称 | バンガード・米国高配当株式ETF |

|---|---|

| 運営会社 | バンガード |

| ベンチマーク | FTSE ハイディビデンド・イールド・インデックス |

| 銘柄数 | 約400 |

| 経費率 | 0.06% |

| 設定日 | 2006/11/10 |

| 総資産額 | 366億ドル |

| 配当利回り | 2.90% |

| 配当支払月 | 3,6,9,12月 |

※数値の基準は2021年4月20日時点

上位保有銘柄

| Holdings | Ticker | % of funds |

|---|---|---|

| JPMorgan Chase & Co. | JPM | 3.61% |

| Johnson & Johnson | JNJ | 3.39% |

| Procter & Gamble Co. | PG | 2.58% |

| Home Depot Inc. | HD | 2.56% |

| Bank of America Corp. | BAC | 2.34% |

| Intel Corp. | INTC | 2.05% |

| Comcast Corp. Class A | CMCSA | 1.92% |

| Verizon Communications Inc. | VZ | 1.88% |

| Exxon Mobil Corp. | XOM | 1.85% |

| Cisco Systems Inc. | CSCO | 1.72% |

引用元:バンガードサイト

[4]・・・https://www.rakuten-toushin.co.jp/fund/nav/rivuh/pdf/rivuh_P.pdf

VIG

VIGは10年以上連続で増配する銘柄に投資するETFです。配当利回りを見れば、高配当とまでは言えませんが、株価の成長が他の高配当ETFに比べると期待値も高く、長期的に保有すれば、増配されるために実質的な配当利回りも上昇します。

| ファンド名称 | バンガード・米国増配株式ETF |

|---|---|

| 運営会社 | バンガード |

| ベンチマーク | ナスダック米国ディビデンド・アチーバーズ・セレクト指数 |

| 銘柄数 | 247 |

| 経費率 | 0.06% |

| 設定日 | 2006/4/27 |

| 総資産額 | 627億ドル |

| 配当利回り | 1.83% |

| 配当支払月 | 3,6,9,12 |

構成銘柄上位10

| Holdings | Ticker | % of funds |

|---|---|---|

| JPMorgan Chase & Co. | JPM | 3.90% |

| Johnson & Johnson | JNJ | 3.84% |

| Microsoft Corp. | MSFT | 3.82% |

| Walmart Inc. | WMT | 3.42% |

| UnitedHealth Group Inc. | UNH | 3.14% |

| Visa Inc. Class A | V | 3.05% |

| Procter & Gamble Co. | PG | 2.96% |

| Home Depot Inc. | HD | 2.92% |

| Comcast Corp. Class A | CMCSA | 2.20% |

| Coca-Cola Co. | KO | 2.02% |

長期保有すると景色が変わる

現時点での配当利回りを見れば、SPYDが最も高配当で良さそうに見えますが、ここ5年の推移を見ると、実はVIGなどの連続増配銘柄の方が、長期保有することで、実質利回りが上昇する傾向があります。

こちらは2016年3月の株価で銘柄を保有した場合み、2020年1年間で受け取った配当金の利回りを計算したもの(5年保有利回り)を示しています。VIGなどの銘柄は増配するとともに株価も伸びていますので、過去に買った株の現時点での利回りは大きく上昇しています。

| ティッカー | 配当利回り | 5年保有の利回り | 8年保有の利回り |

|---|---|---|---|

| SPYD | 5.73% | 5.08% | -% |

| HDV | 3.66% | 4.60% | 5.36% |

| VYM | 2.90% | 4.29% | 5.25% |

| VIG | 1.83% | 3.65% | 4.45% |

上昇率を見ると、現時点で配当利回りが低い順になっているところが面白いところです。

2013年からの8年保有利回りを見れば、より顕著に分かります。

| ティッカー | 配当利回り | 5年保有の利回り | 8年保有の利回り |

|---|---|---|---|

| SPYD | 5.73% | 5.08% | -% |

| HDV | 3.66% | 4.60% | 5.36% |

| VYM | 2.90% | 4.29% | 5.25% |

| VIG | 1.83% | 3.65% | 4.45% |

保有期間にもよりますが、短期保有ならSPYD寄りのETFが、長期間になるほどVIG寄りのETFが利回り上は有利になります。さらに株価上昇率もVIGが最も高いということになります。

仮に今後株価が暴落したとしても、米国の株式市場を考えれば増配傾向は続く可能性が高いと思いますので、増配率の高いVIGが良さそうです。

結論

今回データを比較した期間において、米国株は上昇局面でしたので、結果的には株価の伸びが強いVIGが最もパフォーマンスがよいということになります。逆に株価が不調になったタイミングだとSPYDの利回りが高くなる可能性もありますが、このデータを見る限り、VIGを選択するのが賢い選択のように思えます。

(むしろこの考えで言えば、VOOでいいんじゃ・・・、おっと、後ろから誰か来たようだ・・・)

少しでも興味もって頂けましたら、Twitter(@sei_watch)のフォローを是非お願いします!