この記事では高配当戦略が有効かどうか、どうすればより効果的な投資が可能かを検討しています。

結論としては、全体のポートフォリオ構成で、キャピタルゲインを主軸に考えつつも、リスクを限定しながら高配当銘柄を取り入れることで、含み益を得ながら配当収入を得るという状況が作れるのではないかという話になっています。

高配当投資戦略とは

高配当戦略とは、株式投資の銘柄選択において、高い配当が期待できる銘柄に投資して収益を上げる戦略のことをいいます。高配当戦略ではジェレミー・シーゲルの「株式投資の未来」で特に注目を集めた戦略です[4]。

高配当戦略は、配当金がもらえる点を考えると魅力的ですが、正しい理解と正しい銘柄選択をする必要があります。この記事では高配当戦略のメリット、デメリットや高配当戦略が有効な局面を紹介したいと思います。

高配当株投資以外にも、さまざまな投資方法があります。

・グロース株(成長株)投資

・バリュー株投資

・小型株投資

高配当戦略と比較されるのは、グロース株戦略でしょう。グローズ株では、企業の収益は、企業内で留保されさらなる投資に回されます。投資家は、企業の業績が上がることでキャピタルゲインによる利益を期待します。

これらは、株式銘柄選定において何を最も重視するかという点で異なっています。どの戦略が優れている、一概に評価することはできませんが、投資家の目的や資産、性格によって採用するべき投資戦略は変わってくるのではないかと思います。

高配当戦略のメリット

配当の再投資で複利効果が期待できる

高配当戦略では基本的に配当金は同銘柄に再投資するのが基本です。再投資することで、さらに配当金が得られ、その配当金をさらに再投資することで、資産を複利で増やしていくことができるのは大きな魅力です。

キャッシュフローが生まれる

手元に入った配当金は、その用途が自由である点が魅力です。同銘柄に再投資することが基本ですが、その時々のシチュエーションに応じて他の銘柄に振り分けたり、推奨されることではありませんが、現金として出金することがもできます。(繰り返しになりますが、配当金は全額再投資に回すことが効果的な投資には欠かせません。)

特にFIRE(経済的独立と早期退職)を目指す方には、非常に魅力的な要素ではないでしょうか?

現金が手元に入る安心感

投資家は企業に、成長による株価の上昇であるキャピタルゲインや、配当によるインカムゲインを求めますが、行動経済学的に、人はすぐに手に入る現在のお金を高く評価するそうです。(このあたりの話はダニエル・カーネマンの書籍が参考になります[3]。)

この点、すぐに現金が手に入るインカムゲインである高配当投資は、心理学の観点からも安心感を得やすい投資方法だといえます。

(裏を返せば、将来得る期待の方が大きければ、自分自身の非合理的な心理判断を踏まえた上で、将来得られる価値を選択するべきです。)

高配当戦略のデメリット

続いてデメリットを見ていきます。

税金の問題

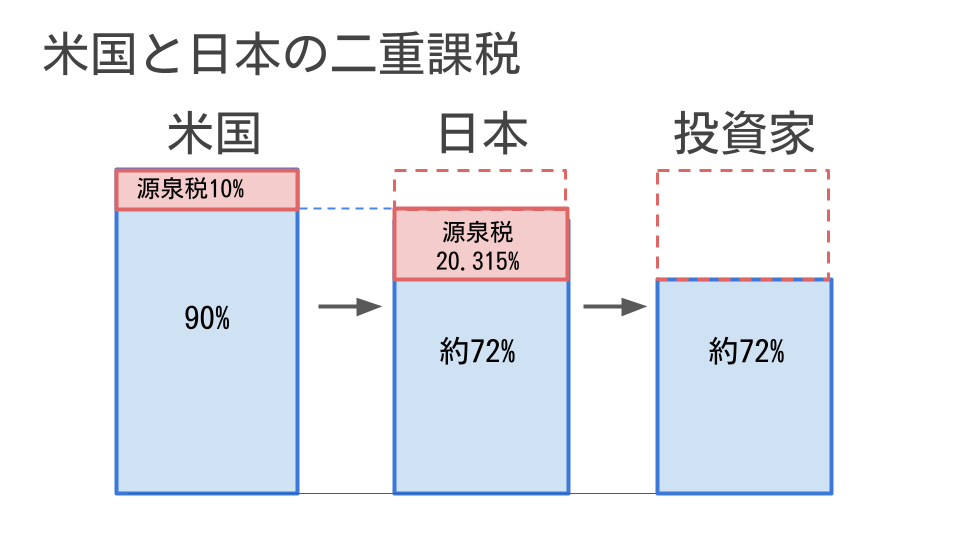

高配当戦略の一番の問題点は、この税金の問題です。配当を受け取る段階で、日本では20.315%の源泉徴収税が引かれてしまいます。配当を再投資するにしても、税金が差し引かれてしまうため、投資効率が落ちる点はデメリットと言えます。

さらに米国株の場合は、現地で10%引かれ、さらに日本国内で20.315%の税金が二重で課税されます。確定申告で米国の税金は取り戻すことができますが、手続きが若干面倒であるてもデメリットです。

株式投資が企業の所有権の一部を保有するという観点で見てみると、企業は配当を出さずに内部留保として次の事業に投資し、結果として株価上昇として株主に還元する銘柄を選ぶ方法もあります。ウォーレン・バフェットが経営するバークシャー・ハサウェイは、配当を一切出さず、利益を次の投資に回すことで、結果として株価上昇により株主に還元しています。これはウォーレン・バフェット自信も税金を払わない方が効率が良い点について言及しています。

減配する可能性

高配当投資において、特に恐ろしいのが減配です。実際に高配当銘柄で減配する例は多くはありませんが確実に起こりえます。

2020年のコロナショックの後、ロイヤル・ダッチ・シェル、ボーイング、フォード・モーターなどが実際に減配になりました。ロイヤル・ダッチ・シェルに至っては1945年から連続増配し続けていた銘柄だけに、高配当投資家の間でも激震が走りました。

減配すれば、期待していた配当金が得られないだけでなく、株価も大幅に下落することになります。減配リスクも考慮すれば、あまり少数銘柄に集中するのはおすすめしません。

配当以上の株価下落

高配当銘柄でも、配当利回り以上に株価が下落して、結果として大きな含み損を抱えることがよくあります。高配当銘柄では、財務基盤が弱いために株価が下落し、結果として配当利回りが上昇しているケースもあります。

高配当戦略では、配当利回りだけに注目せず、財務基盤や将来の成長性も含めて慎重な銘柄選定が必要です。これは経験値ですが、概ね配当利回りが6%を超えるあたりから、株価の下落リスクや減配リスクが特に大きくなる傾向があります。安全を考慮して2-5%程度の配当利回りの銘柄を選択するのが無難でしょう。

市場全体が好調の時に取り残される

高配当戦略は、株価が上昇基調にある局面では、グロース株とパフォーマンスで差が開く可能性があります。

特にリーマンショック以降の米国のハイテク株の上昇の勢いは凄まじい一方で、高配当銘柄は低空飛行を続けました。高配当戦略は、ハイテク株で儲けた人を横目にじっと我慢しながら、高配当株に再投資をするという忍耐が必要です。(これがまた辛い!)

<追記>

コロナ暴落以降のパフォーマンスをみれば、金利上昇に伴いバリュー株が買われたことで、グロース株に劣らない株価上昇を見せました。市場サイクルによってはパフォーマンスが高くなるタイミングもあります。

一定の資産額で運用しなければ、再投資できない

このデメリットは他のメディアではあまり言われていませんが、ある程度まとまった資金で運用しなければ、得られた配当金が少ないと再投資できない可能性があります。例えば、株価1万円で利回り5%の銘柄を買った場合、500円の配当が得られますが、500円では再投資できず、資金がまとまるのを待つ必要があります。このように、投資額が少ないと再投資の効率が落ちるデメリットがあります。

時間が必要

高配当戦略では長期的に株価が伸びるかどうかも重要な観点です。そのため少なくとも10年以上の長期投資が見込める方でないと、複利効果も含めて高配当投資戦略期待した成果を出せない可能性があります。

特に60歳以降の退職後に高配当投資を始める方は注意が必要です。そもそも高配当投資は、十分に資産がある方がお金を守るのに適した投資戦略であるという側面があります。もし時間があまりないという方は、別の投資戦略を採用することも検討しましょう。

高配当戦略が有効な局面

市場全体が低成長

バブル崩壊後の1990年ー2013年の日本市場では、株価が低迷し、キャピタルゲインが期待できない状況で、企業はバブルの名残を払拭しながら徐々に配当金が上昇しつつありました。この時期に日本の高配当銘柄に投資することで、市場平均以上のパフォーマンスをあげられたというデータもあります。[1]

またジェレミー・シーゲルの「株式投資の未来」でも、株価の暴落局面で配当を再投資することで、(市場全体が低迷しているタイミングでは、配当の再投資による株数が増える。株価が低迷することで配当利回りが上がるため)その後の株価成長局面でパフォーマンスを上げることが出来たという旨の主張をしています。

株価が市場全体で好調な時に忘れられ、バカにされやすい高配当投資ですが、低成長、低金利の時代では、高配当戦略が大きな成果を生む可能性があります。

高配当戦略が弱い局面

市場全体が好調な局面

ここまでの話の裏返しになりますが、2010年以降のアメリカ市場ではハイテク株を中心として株価が好調な一方で、エネルギーやタバコなどの高配当銘柄は株価が低迷してきました。高配当で再投資することを考慮しても到底追いつけない株価の値上がりを前に、苦渋をなめた高配当投資家も多いのではないでしょうか。

追い打ちをかけたのがコロナショックです。コロナショックでは、市場全体が一様に株価を下げましたが、ハイテク株が急激に株価を回復させる一方で、高配当銘柄の株価回復は遅れました。特に高配当ETFとして有名なSPYDは、大幅に下落しました。

この様に高配当戦略は市場トレンドによって、効果が高い時期、効果が弱い時期があるといえます。

高配当戦略のリスク

デメリットでも紹介しましたが、改めてリスクと言う観点で整理しておきます。

減配リスク

高配当戦略は、原則として長期投資になりますので、長期的に減配する可能性の低い銘柄を選定する必要があります。業績が悪化している銘柄や、配当性向が高すぎる銘柄は注意が必要です。株価低迷時でも、配当を維持してくれる銘柄の見極めが必要です。米国株の中には数十年にわたし連続増配を維持している銘柄もあります。とはいえ、配当性向が高くなりすぎているものもありますので、銘柄の見極めが重要です。

株価下落リスク

配当金以上に株価が下落すれば、大きな含み損を抱えることになります。株価が下落するにしても、ある程度下落に耐性のある財務基盤の銘柄を選択する必要があります。

この点に関しては、配当利回りも一つ基準があるように思います。特に7%を超える配当利回りの銘柄は、財務的にかなり無理が生じている可能性が高く、さらなる株価の下落や減配の可能性が出てきます。

もう一点、様々なデータで高配当戦略の有効性を説いた話はありますが、生存者バイアスがかかっている点に注意が必要です。高配当戦略を評価するデータでは、最終的に長期間生き残っている銘柄が対象となっていますが、中には株価が下落し続けそのまま上場廃止となった銘柄もあります。

高配当戦略の銘柄選定では、ある程度財務基盤がしっかりしており、長期的に収益が期待できる銘柄を選ぶべきでしょう。

高配当戦略の銘柄の選び方

高配当銘柄を選ぶ場合は以下の点に注意しましょう。

- 財務基盤がしっかりしている

- キャッシュフローが安定している

- 配当性向に余力がある

- 不景気でも配当を継続しているかどうか

- 大型株(時価総額が大きい)

特に中小型株では、減配リスクや株価下落リスクが大きくなり、長期的な高配当戦略に向きません。また中小型株では、株価下落によって見かけ上、高配当になっている可能性もあるため、注意が必要です。

また配当利回りはあまり高すぎない方が良いとも言われています。S&P500でも2%-6&の配当利回りの銘柄は再投資を前提に、S&P500全体のパフォーマンスを上回ったというデータもあります[2]。配当利回りも程々に高いものを選ぶのが良さそうです。

配当性向は純利益に対する配当金の割合を表しています。1株あたりの利益と、1株あたりの配当金で計算すると計算が楽です。100%を超えているものや、100%に近い場合。または決算が赤字の場合などは、注意が必要です。

米国株

米国は株主に対する還元意識が日本に比べて高く、中には60年近く連続増配している銘柄もあります。そういった連続増配銘柄も人気です。高配当を謳ったETFもありますので、それらもうまく組み合わせることで、うまく分散投資できる可能性もあります。

米国株に関しては以下の点に注意が必要です。

- 二重課税される点が大きなデメリット

- 為替によるリスク

為替に関しては、円高が進行すれば投資を始める時は有利ですが、すでに保有しているドルに対しては不利になります。特に日本は長期的に円高が進んでいますので、保有銘柄で為替損が発生する可能性も留意しましょう。

投資信託

米国株の投資をするならば、投資信託も有効な選択肢です。投資信託を通してVYMなどの高配当ETFに間接的に投資することが出来ます。

投資信託では配当金が内部で再投資されるため、日本国内で課税されず、投資効率が高いのが特徴です。また、円貨で100円から投資することができます。

一方で、経費率が高くなる点がデメリットになります。

毎月分配型は避ける

投資信託の中でも、毎月配当金がでるような毎月分配型の投資信託もあり、一部人気がありますが、基本的には避けたほうが無難です。

これらの投資信託は手数料が高いものが多く、低コストの投資信託に対して非常に不利になります。また分配金の原資が自分が出した元本というものもあります。要するに高い配当金は結局自分の出したお金から出ているということで意味がありません。

そのほか、投資は再投資が基本となります。もちろん分配金を再投資することも可能でしょうが分配のたびに税金が引かれているので、それであれば、始めから分配金がない(内部で再投資されている)投資信託を選んだ方がよいでしょう。

高配当戦略の一つの考え

最後に高配当戦略をどの様に取り入れるかについて、考察してみたいと思います。

高配当戦略は長期間株式市場が低迷する局面で、キャピタルゲインが期待しづらい場面で、配当の再投資により、資産が増大が期待できる投資方法であると言えます。

半面、株式が好調な局面ではキャピタルゲインのウェイトを上げる方がパフォーマンスは上がりやすい可能性が高いです。

個人的には高配当銘柄のみでポートフォリオを構成するのは株価下落のリスクが大きく危険ではないかと考えています。(感覚的には一回崖っぷちに立つことでパフォーマンスを上げるような逆境タイプ)

逆に株式市場が下落基調になった局面で、金利が上昇するような局面では、キャピタルゲインが期待しにくい一方で、インカムゲインが確実に資産を増やす起爆剤になる可能性があります。(または株式下落局面が訪れた場合の精神安定剤の役割?)

少しでも興味もって頂けましたら、Twitter(@sei_watch)のフォローを是非お願いします! [1]・・・低成長・低金利時代の株式投資戦略-注目を浴びる高配当戦略(三菱UFJ信託銀行)[2]・・・Picking Dividends With A Famous Professor Of Accounting

[3]・・・ダニエル・カーネマン心理と経済を語る (ダニエル・カーネマン)(楽工社)

[4]・・・株式投資の未来(ジェレミー・シーゲル)(日経BP)