つみたてNISAや投資信託において、全世界株式が非常に注目を集めています。一口に全世界株式に関する銘柄は複数あります。全世界株式に投資したいけど、どれを選べばよいか迷っている方は、この記事を読めば、もう迷う必要はありません。

結論から先に

色々と情報をこれから整理しますが、結論としては

eMAXISSlim全世界株式(オールカントリー)

eMAXISSlim全世界株式(除く日本)

を選ぶのでよいかなと思います。

そもそも全世界株式とはなにか?どのような観点で選ぶとよいのか?を見ていきます。

全世界株式とはどのような銘柄のこと?

世界中の株式に投資することができる投資信託で、ベンチマークとなる指数に連動する値動きをするインデックスファンドとなっています。

全世界株式関連の投資信託は、名前こそ違えど、裏側でベンチマークにしている指数は実はほとんど同じです。

全世界株式を選ぶと何がいいのか?

国際分散投資が効いている

世界中の株式に投資することができる点において、これ以上の分散投資はないでしょう。通常の銘柄であれば、一つの会社や一つの国の成長を期待する投資になりますが、全世界であれば、世界の経済が成長することに期待する投資とも言えそうです。そして、現在の資本主義経済を信じるならば、今後も長期的に成長する可能性は高そうです。

放置しやすい

今後例えば、米国市場が低迷し、中国などの新興国の株価が大きく伸びるというケースでも、この銘柄であればポートフォリオを入れ替えずに済みますので、比較的放置しても運用しやすい点が挙げられます。つみたてNISAなどは最大で20年間投資期間がありますので、全世界株式であれば、どの国がコケても or 成長しても、地球規模でみれば、経済は成長するよね?という安心感はあると思います。

注意点

米国株の比率が高い

全世界株式が連動する指数は、時価総額加重平均で構成されていますので、時価総額が大きい銘柄(国)ほど、構成銘柄のウェイトが大きくなります。その関係で、全世界株式は概ね60%近くが米国株で構成されます。

他の銘柄と合わせて持つ場合にも、意図した国際分散が実現できているのかはチェックしましょう。

為替の影響を受ける

今回紹介する全世界株式の投資信託はいずれも為替ヘッジなしとなっていますので、為替の影響を受けます。つまり円安になれば、基準価格は上昇し、円高になれば、基準価格は下落する要因となります。

全世界ファンドの種類

今回は楽天証券で投資可能な投資信託をベースに全世界株式が対象となる銘柄をピックアップしました。人気ランキング順で掲載しています。

| ファンド名愛称 | 管理費用 | 純資産(億円) |

|---|---|---|

| eMAXISSlim全世界株式(オール・カントリー) | 0.1144% | 1693.25 |

| 楽天・全世界株式インデックス・ファンド楽天・バンガード・ファンド(全世界株式) | 0.212% | 924.43 |

| eMAXISSlim全世界株式(除く日本) | 0.1144% | 581.58 |

| SBI・全世界株式インデックス・ファンド雪だるま(全世界株式) | 0.1102% | 221.24 |

| eMAXIS 全世界株式インデックス | 0.66% | 131 |

| eMAXISSlim全世界株式(3地域均等型) | 0.1144% | 36.05 |

| たわらノーロード 全世界株式 | 0.132% | 6.62 |

| 楽天・全世界債券インデックス(為替ヘッジ)ファンド楽天・バンガード・ファンド(全世界債券・為替ヘッジ) | 0.232% | 3.12 |

| 全世界株式インデックス・ファンド | 0.528% | 38.06 |

| つみたて全世界株式 | 0.22% | 0.67 |

連動する指数

以下の2つの指数に連動するタイプに別れます。

- MSCIオール・カントリー・ワールド・インデックス(略称:ACWI)

- FTSEグローバル・オールキャップ・インデックス

つまり同じ指数を採用していれば、ある程度同じような値動きをするということになります。

2つの指数の運用上の違いとしては、MSCIの方は小型株を含まない約3000銘柄に、FTSEの方は小型株を含む約8000銘柄に分散投資されています。これだけみれば、分散数の多いFTSEの方が良さそうに見えますが、パフォーマンスを見ても大きな違いはありません。

MSCIオール・カントリー・ワールド・インデックスを採用している投資信託

- eMAXISSlim全世界株式(オール・カントリー)

- eMAXISSlim全世界株式(除く日本)

- eMAXIS全世界株式インデックス

- eMAXISSlim全世界株式(3地域均等型)

- たわらノーロード 全世界株式

- 全世界株式インデックス・ファンド

- つみたて全世界株式

MSCIオール・カントリー・ワールド・インデックスを採用している投資信託

- 楽天・全世界株式インデックス・ファンド楽天・バンガード・ファンド(全世界株式)

- SBI・全世界株式インデックス・ファンド雪だるま(全世界株式)

おすすめの投資信託は?

投資信託を選ぶポイントとしては以下のような点があります。

定量的な判断基準

・手数料が安いもの

・純資産額が大きいもの

手数料に関して言えば、手数料0.1%台の投資信託が魅力です。また純資産額でいえば、一つ100億円以上の投資信託を基準にしてもよいと思います。この条件にマッチするのは以下の銘柄です。

| ファンド名愛称 | 管理費用 | 純資産(億円) |

|---|---|---|

| eMAXISSlim全世界株式(オール・カントリー) | 0.1144% | 1693.25 |

| eMAXISSlim全世界株式(除く日本) | 0.1144% | 581.58 |

| SBI・全世界株式インデックス・ファンド雪だるま(全世界株式) | 0.1102% | 221.24 |

除く日本とどちらがいい?

eMAXISSlim全世界株式には、日本を含むオールカントリーと、除く日本の2つのタイプがあります。この2つの銘柄の違いをベンチマークにしているインデックスで比較してみます。

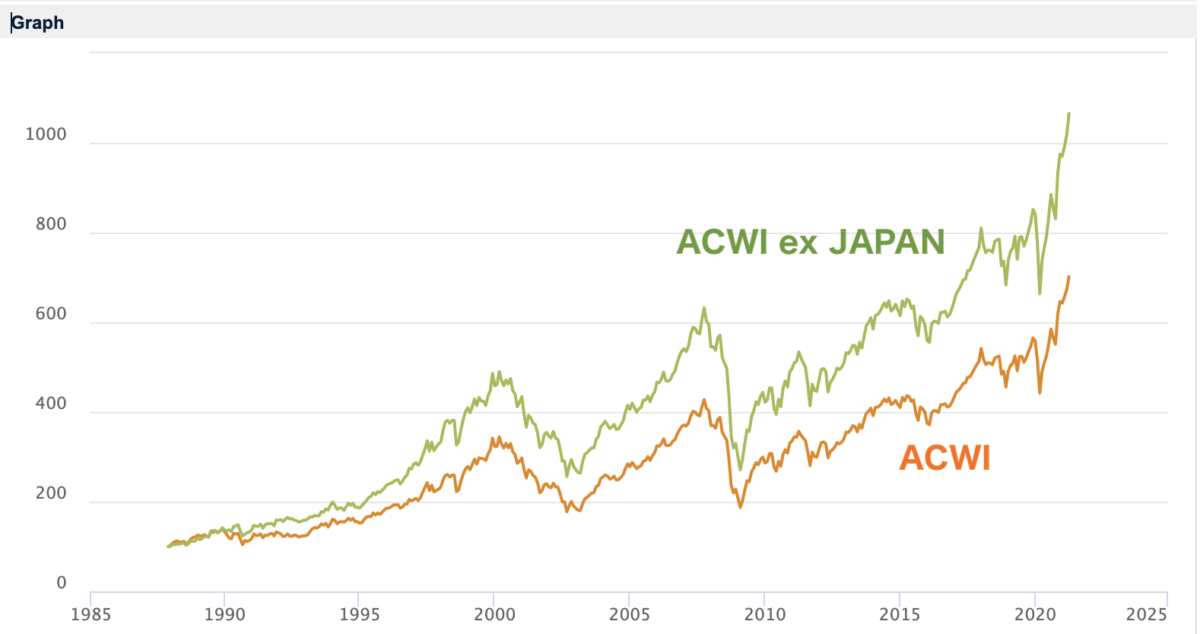

こちらはMCSIの過去30年の値動きです。

グラフから分かるように、除く日本の方がパフォーマンスが高くなっています。これは構成銘柄の比率で米国株の割合が多くなっていることが理由と思われます。

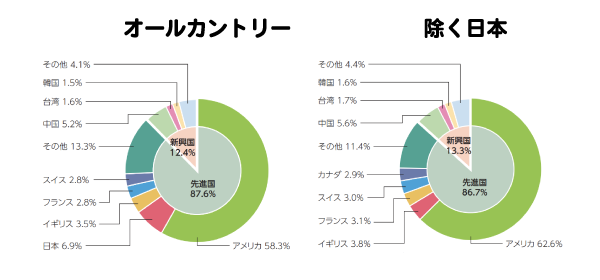

2銘柄の投資先国

eMAXISSlim全世界株式のオールカントリーと除く日本の国別の投資先の比較ですが、除く日本は、米国の比率が大きくなっています。単純に日本のパフォーマンスが悪かったので、除くことでパフォーマンスが上がった可能性もあります。

パフォーマンスだけでで比較すれば、除く日本を選択するのがおすすめということになります。

目的に応じて選択する

とはいえ、必ずしも「除く日本」がベストであるとは言えないというのが私の考えです。

そもそも全世界株式を持つ理由は、米国など一つの国に依存せずに、どの国が成長しても(停滞しても)大丈夫な投資をしたいという、リスク分散の考え方が中心になっていると思います。

もし米国株の成長を信じてパフォーマンス向上を狙うなら、全世界タイプではなく、S&P500に連動するタイプや全米タイプの投資信託を選ぶ方が考え方としてすっきりしているようにも思います。

目的によって以下のような考え方もできるかもしれません。

米国市場に依存しすぎるのは嫌→オールカントリー

米国市場が少しバブルのように感じる→オールカントリー

すでに日本株をほかで持っている→除く日本

日本の経済発展を信用していない→除く日本

観点としては、米国市場の成長をどこまで信じるか?日本経済の発展をどこまで信じるかと、ほかにどのような投資を組み合わせているかによって判断も変わってくると思います。

まとめ

ごくシンプルに結論付けるならば、

米国が成長するならそれでいいじゃないという方は

eMAXISSlim全世界株式(除く日本)

米国経済とかよくわからないけど、投資を始めたいという方は

eMAXISSlim全世界株式(オール・カントリー)

という選択肢でよいかと思います。もうこの辺に関してはぶっちゃけていうと、正解はないです。

私の場合

ちなみに私はつみたてNISAで以下の2つの銘柄を組み合わせています。(繰り返しですがこれが正解というわけではないです。)

・楽天・全米株式インデックス・ファンド

・eMAXISSlim全世界株式(オール・カントリー)

米国の成長の部分は全米株式で、米国以外の成長をオールカントリーでカバーしようという考えです。(米国の部分で重複はありますが、ある程度米国市場の成長に依存する必要はあると思います。)

少しでも興味もって頂けましたら、Twitter(@sei_watch)のフォローを是非お願いします!