ずっと気になっていた、国債(先進国、新興国)をポートフォリオに含めることにしました。

どうして国債を含めようと思ったのか?

私は投資スタンスとして、中長期投資をベースに考えています。

もともとは私自身、まだまだ若い?つもりなので、国債のようなリターンが低い投資はいらないかなとぼんやり考えていました。

そんな私が国債を含める必要を痛感したのは、コロナ暴落があったことです。

私のポートフォリオは、現金を除いた株式の比率は、REITも含めるとだいたい80%です。一時期マイナス20%程度の下落もありました。コロナ暴落を通してわかったのは、ボラティリティ(リスク)が非常に高いということでした。比較的低成長の高配当株に寄せていた私のポートフォリオは大きな下落を食らいました。(一応、その後の買い増しと株価回復で、ほとんどのマイナスは解消しました。)

これはどげんかせんといかんなと。

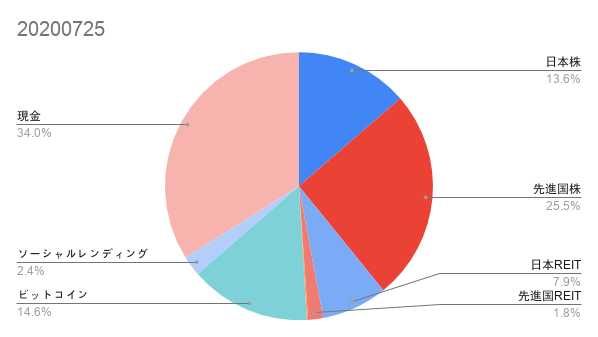

ちなみに私のポートフォリオはこんな感じです。(コロナ暴落時のポートフォリオは、記録していませんでしたので、2020年7月時点でのポートフォリオです。)

(ツッコミどころが多いかもしれません。。ビットコインとか、ソーシャルレンディングとか。このあたりの処遇は別の記事で記載したいと思います。)

理由1:ボラティリティを抑えたい

この体験から、市場全体が暴落している時に、私のポートフォリオはもろにその下落を食らってしまうことを痛感し、株式という資産の種類以外のポートフォリオを考える必要があると考え始めました。完全なアグレッシブな運用よりも少し保守的なリスク許容度にしたいなと。

そういうわけでもう少しポートフォリオのボラティリティは抑えたいと考えています。

国債を含めるのは伝統的手法?

株式以外の資産を入れるとなると、まずは国債、REIT、金、コモディティあたりが選択肢としてあがります。中でも、投資に関する書籍では比較的国債を加えることを推奨していることが多いと思います。

現代ポートフォリオ理論でも、分散投資をすることで、リスクを抑えつつパフォーマンスを上げることができると示されており、特に資産の種類を変えて、国際分散投資することの効果と重要性が言われています。

つまり、株式と同じ値動きをしない資産をポートフォリオに加えることで、リスクを低減する効果が期待できます。今回国債を含めることで、ポートフォリオ全体のボラティリティ低下とリターンの向上を狙っています。おそらく国債を含めるというのは、株式投資の中では伝統的な手法なのだろうと思いますので、これはやった方がいいだろうと思っています。

シャープレシオ

シャープレシオとは、利回りとリスク(標準偏差)から求められる値なのですが、同じリターンならば、ボラティリティ(リスク)が少ない方がいいよねという考え方を表せる指標です。

数字が大きいほど、効率的に投資できているということになります。具体的なシャープレシオの計算までできていないのですが、今回の国債を含めることで、このシャープレシオの数値は上がると考えています。(どこかでこれを計算したい。)

理由2:ポートフォリオにおける現金の比率が高すぎる

私がもう一つ国債を含める理由が、先程のグラフからもわかるように、私の現金のポートフォリオが34%と非常に高いという理由です。私が目標とするポートフォリオでは、現金はおおよそ10%〜15%程度でよいかなと考えています。この現金をしっかりとリターンが出る運用に回すことができれば、投資効率はさらに上がると考えています。

採用銘柄はAGGとVWOB

今回国債を採用するにあたっては、証券会社から直接購入できる国債、社債、東証上場の債権ETF、米国ETFなどから幅広く検証しました。

国債を検討したいという方には、以下の記事が参考になるかもしれません。

その中で結果的に採用することに下のが以下の2銘柄です。

[AGG]iシェアーズ コア米国総合債券市場 ETF[VWOB]バンガード・米ドル建て新興国政府債券ETF

AGGは米国の国債、社債、MBS等を含めた総合債権です。リスクを抑えつつも、配当利回りが約2.4%と高く、安定性とリターンのバランスのよい債権であると考えています。

一方のVWOBは、新興国債券で、カタール、サウジアラビア、ロシア、メキシコなどの国債等が含まれています。石油産出国が多い印象です。リターンは4%前後と比較的高めです。

ボラティリティも高いのですが、国際分散の観点と、リターンを高める観点で、比率は抑えますが、含めることでポートフォリオ全体の、シャープレシオが高まると推測しています。

新興国債券では、さらにリスクが高く、リターンも6%を超えるものもあるのですが、そのあたりの銘柄は価格の下落も著しいので、投資の対象としては除外すべきと判断しました。

日本国債は含めないの?

日本国の国債については、個人向け国債が対象になると思いますが、利回りが低すぎて加える意味が全くないのと思いますので除外します。

日本の国債に入れるなら、楽天銀行の0.1%の金利適用の方がはるかに利回りも良いです。

国債を含める懸念は?

2019年頃から、世界市場の中で国債は買われすぎという側面から、債権バブルではないかという意見も非常に多くあります。

実際にコロナショック以前から、各国の金利は引き下げ傾向で、コロナ暴落により、その流れは続いています。

米国も金利はほぼ最低レベルまで下がっており、これ以上の金利引き下げ余地は少ないという見方もあり、債権価格の上昇余地は少ないという見方もあるようです。

2020年7月時点で、AGGなどの総合債権や、新興国債権は価格上昇を続けており、まだこの流れは続くかなと考えられます。

コロナの影響でまだまだ先行きが見えない中で、急激な金利引き上げということも考えにくいと思いますので、購入するETFの利回りも考慮すれば、価格下落があったとしても配当利回りで十分に補えると考えています。

そもそもアルゼンチンのようなデフォルトリスクを抱えた銘柄も含まれていますが、これらのETFであれば、十分に分散されており、仮にデフォルトがったとしても、その影響は限定的ではないかと考えています。