資産形成をこれから始めたい、完全初心者の方から、すでに資産形成を始めている方のためにも、資産形成に役立つノウハウを紹介します。

資産形成を目指すにあたって、必要なお金の知識を分解すると、以下のような5つのお金の力が必要になります。

【資産形成の5つの力】

- 稼ぐ(本業、副業)

- 貯める(貯金)

- 使う(節約)

- 増やす(投資)

- 守る(保険、税金)

今回はこれらの、資産形成に必要な5つの切り口で紹介したいと思います。

事前準備

家計を把握する

資産形成で非常に重要なのが家計の把握です。いくらの収入があり、支出があるのかを正確に把握することで、計画的な資産形成が可能になります。

特に重要なのが貯蓄率です。貯蓄率とは手取り収入に対する貯蓄(投資や預金を含む)割合のことで、資産形成ではこの貯蓄率を1%でも上げることで、資産形成のスピードは大幅に上がります。家計の把握はこの貯蓄率をコントロールするのに必須です。

「家計簿つけるのは苦手」

「いままで何回も挑戦したけど続かなかった」

こういうという方も安心して下さい。私自身もまさにこういうタイプでしたが、今はアプリで銀行口座から自動で連携して家計簿を自動でつけてくれるアプリが登場しています。そしてこのスマホアプリを使った家計簿管理を始めてから、すでに1年以上家計簿を続けることに成功しています。

中でもおすすめは「マネーフォーワードME」です。マネーフォーワードMEは、銀行口座、証券口座、共通ポイント、クレジットカードなどを登録することが可能で、資金の移動や株価の変動まで自動的に記録してくれます。

無料版と有料版がありますが、まずは無料版で登録することをおすすめします。

マネーフォーワードMEは私自身2020年から有料会員ユーザーです。実際に使ってみた体験を知りたい方は以下の記事も参考になると思います。

稼ぐ(本業、副業)

資産形成というと、株式投資などで資産を増やすというイメージが強いかもしれませんが、結局は元手がなければ効率的に増やすことはできません。

以下のグラフは早期リタイアを前提にしたグラフです。横軸の貯蓄率は、収入に対する貯金・投資に回すお金の割合を表しています。

早期リタイア(≒目標とする資産額)に達するまでの期間が短いほど(○よりも○の方が)、投資のパフォーマンスよりも貯蓄率の高さが重要であることがわかります。

貯蓄率を上げる最も手っ取り早い方法が、入金力を上げる(収入を増やす)ことです。

資産形成を水を貯めることに例えると、入金力は大元の水の量といえます。資産というダムに水を貯めるには、上流から流れる水の量を増やす必要があります。

副業での収入を増やす

コロナによる社会環境の変化もあいまって、副業は世の中に急速に受け入れられつつあります。リクルートが2021年1月に実施した調査によると、副業の人事制度がある企業の72.7%が3年以内に制度を導入したというデータもあります[5]。

副業にはお小遣い稼ぎのものから、本業の収入を超えるものまで、アイデア次第で様々な方法があります。

ブログ

副業でおすすめの一つがブログ運用です。ブログ運用は、体験談をベースにすることで比較的初心者でも始めやすいのが特徴です。自分のペースでコツコツと続けることができます。無料ブログでも始めることはできますが、広告収入を得ることを考えると、Wordpressで始めるのをおすすめします。

お小遣い稼ぎ

副業ほどしっかりと稼ぐことはできませんが、ちょっとした家計の足しになるアイデアです。中にややり方次第で本業を超える収入を作る方もいらっしゃいます。

ポイ活

ポイ活はポイント活動の略で、商品やサービスを申し込んだり、アンケートに答えたりすることで、ポイントを獲得し、一定ポイント以上になったら現金に換金できるというものです。中にはクレジットカード申し込みで1万円相当のポイントをもらえたりするものもあります。貯まったポイントは、他の共通ポイントに交換して使うことができます。特に事前準備等は不要で、スマホ1つで簡単に始められます。

反面、時間効率が悪い案件も多い(アンケートに答えて0.1円など)もあるので、人によってポイ活の好みは分かれるところです。やるにしても、コスパのいい案件を重視するのがおすすめです。

【人気のポイ活サイト】

セルフバック

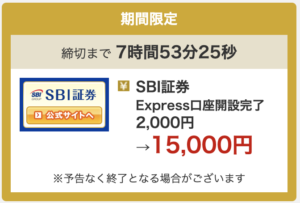

セルフバックもポイ活と似ていて、商品やサービスに申し込むことで、報酬をもらうことが出来ます。セルフバックはASP(アフィリエイト・サービス・プロバイダー)が提供しているサービスで、代表的なところでは”A8ネット”で利用できます。セルフバックの商品としては、クレジットカード、証券口座開設、商品購入などがあり、商品によっては1万円獲得できるようなものまでさまざまです。

タイミングが良ければ、こんな”オイシイ”案件も。こちらはSBI証券口座開設のキャンペーンで、口座開設だけで15000円がもらえる案件でした。

【セルフバックの手順(A8)】

1.A8の口座開設

↓

2.セルフバックのサイトから商品申込み

↓

3.報酬の引き出し(確定日の翌々月15日)

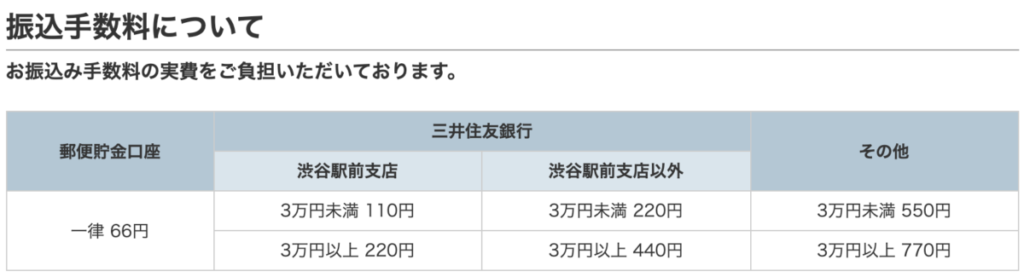

ポイ活との大きな違いは、ポイントとしてではなく、報酬が現金で振り込まれるという点です。ポイ活と比べてもほとんど手間は変わらないので、どちらを選んでも大丈夫です。ブログを運営している方だと、A8などのアフィリエイトサイトは必須なサイトなので、併せて口座開設しておくといいかもしれません。

一点A8のデメリットを上げるとすると、金額が大きくなると振込手数料の負担が大きくなるという点です。できるだけ振込手数料の低いゆうちょを選ぶ様にしましょう。

楽天ルーム

楽天ルームは、楽天グループが運営しているサービスです。楽天ルームは、ユーザーが楽天市場の中でおすすめの商品を自分のルームで紹介し、そこを経由して商品が購入されると、紹介手数料として楽天ポイントが入るというものです。

日常的に自分が使っているものなどを紹介することができるので、初心者でも始めやすいです。本格的に稼ぐというよりも、お小遣い感覚で始めるとよさそうです。

楽天ポイントせどり

ポイントせどりとは、ポイント還元の大きいネットショップで商品を購入し、メルカリなどで販売することで、粗利益が小さくともポイント還元で稼ぐというやり方です。特に楽天ポイントせどりが有名で、お買い物マラソンなどのタイミングを狙えば、最大44倍還元などが得られます。メルカリなどで確実に売れる商品を見分ける目が必要になります。

楽天ポイントが貯まってどうするのか?という疑問もありますが、楽天ポイントは、

- 楽天カードの支払いに充当する

- ポイントカードをかざしてポイントを支払いに充てる

- 楽天ペイで支払う

といった方法、より現金に近い形で利用することが出来ます。

貯める(貯金)

先取り貯金を心がける

皆さんは貯金するとき、1ヶ月に”残った”お金を貯金していませんか?

そうなると使いすぎた月に貯金できないということも。。。

貯金を確実にするには、先取り貯金がおすすめです。先取り貯金とは、給料が入ったらまずは決まった額を貯金してしまい、残ったお金で生活するというものです。シンプルな方法ですが、意外と効果があります。

先取り貯金の方法には以下の様な方法があります。

- 給料後に手動で貯蓄用口座にうつす。

- 定期預金に組む

- 給与振込先が2つ選べるなら1つを貯金用口座に指定する

- 投資信託の自動買付を設定する

ネットバンクで口座を開設する

これまで都市銀行や地方銀行でしか銀行口座を持っていない方は損しているかもしれません。ネットバンク(ネット銀行)であれば、振込手数料が基本的に安く、比較的簡単な条件で無料になるなど、手数料の面で非常に優れています。また楽天銀行のように条件を満たすことで金利が都市銀行の100倍(0.1%)になるなど、金利でのメリットも光ります。特に証券口座を開設する場合は、連動する銀行口座を開設しておくと、自動入出金に対応していたり、銀行の預金金利が優遇されたりとメリットが大きくなります。

【ネット銀行のメリット】

- 振込手数料が安い、又は一定回数無料

- 金利が都市銀行に比べて有利

- 他サービスと組み合わせてお得になる

【ネット銀行のデメリット】

- 自動引落や口座振替で利用できない場合がある

ネット銀行を選ぶ基準は組み合わせるサービスを考えるとよいでしょう。特に資産形成を考える上では証券会社との組み合わせが特に重要です。

| ネット銀行 | 得するサービス | メリット |

|---|---|---|

| 楽天銀行 | 楽天証券 | 連携設定で金利が100倍 |

| 住信SBIネット銀行 | SBI証券 | ドル円為替が有利 |

| PayPay銀行 | PayPay | PayPay残高の入出金無料 |

| イオン銀行 | イオンカード | 利用に応じて手数料や金利優遇 |

使う(節約)

キャッシュレスや通信費などおすすめの節約方法を紹介します。

格安スマホ(MVNO)にする

携帯電話をau、ドコモ、ソフトバンクといったキャリアから、格安スマホ、MVNOに変えることで、通信費を大幅に節約することが出来ます。MMD研究所が行った「2020年11月通信サービスの料金と容量に関する実態調査」[1]によると、利用料金の平均額は

- 大手3キャリア:8,312円

- 格安SIM(MVNO):3,771円

と非常に抑えられていることがわかります。実際に私も格安SIMを契約して使っているのですが、キャリア時代と比べて通信速度や品質で劣っているようなことを感じることはほとんどありません。また最近登場した楽天モバイルは最低利用料金が0円からと非常に話題になりました(楽天モバイルはまだ通信に難あり)。端末はSIMフリー端末を用意する必要がありますが、機種を選ばなければ数千円で手に入れることも可能です。

iPhoneを使いたい場合、SIMフリーのiPhoneは高額になりますが、格安SIMの料金を考えれば、大手キャリアよりはトータルでは安くなります。

【人気の格安SIM】

- ocnモバイルone

- mineo

- 楽天モバイル

クレジットカード

いまでこそスマホ決済が多く登場していますが、資産形成においてクレジットカードは必須です。特にカードごとでお得な店舗が変わってきますので、年会費無料のものに絞って複数枚持つものがおすすめです。最近では投資信託をクレジットカードで購入できるサービスが増えつつあります。

| カード | 証券会社 | 還元率 | 上限 |

|---|---|---|---|

| 楽天カード | 楽天証券 | 1.0% | 5万円/月 |

| 三井住友カード | SBI証券 | 0.5% | 5万円/月 |

| エポスカード | tsumiki証券※1 | 0.1〜0.5% | 5万円/月 |

| マネックスカード | マネックス証券※2 | 未定 | 未定 |

※1 tsumiki証券は、1年目0.1%、2年目0.2%と還元率が上がっていき最大で5年目0.5%まで還元率が上昇する仕組み。

※2 マネックスカードの投資信託購入のサービスは今後実施。

また最近ではクレジットカードで貯まったポイントをそのまま運用に回せるサービスも登場しています。今の時代はポイントは貯めるものではなく、増やす時代です!

※ポイント運用は元本が保証されているわけではありません。

スマホ決済

スマホでバーコード決済が可能なスマホ決済は、毎月お得なキャンペーンを開催しています。スマホ決済では還元率だけでみれば、クレジットカードに劣るシーンも多いのですが、キャンペーンをうまく活用することで、無料で商品と交換できたり、20%近い還元率を得ることも可能になります。

また、PayPayであれば、利用に応じて還元されたPayPayボーナスを運用に回すことができます。

増やす(投資)

株式投資

株式投資(ここでは債券やETF,投資信託なども含めます)は資産形成において、最も重要な要素となります。

投資対象は株式も含めて以下のようなものがあります。

- 株式(日本株、米国株、投資信託、ETF)

- 債券

- 金・コモディティ

- REIT

資産を持つことで、その資産がさらにお金を生み出す。まさに金の卵を作ることが出来ます。特に近年は米国市場が堅調な推移を見せており、投資対象として人気を集めています。当ブログは資産形成において、株式投資を最も重視しており、得に米国株に関する様々な記事を連載しておりますので、是非チェックしてみて下さい。

株式投資を始める上では証券会社の口座開設が欠かせません。手数料の観点からみれば、大手のネット証券を使うと安心でしょう。特に最近では米国市場が好調ですので、米国株投資に関するサービスが充実した証券会社がおすすめです。

【 人気の証券会社】

- SBI証券

- 楽天証券

- マネックス証券

スマホ証券

最近では、初心者でも簡単にスマホから操作できる証券会社(いわゆるスマホ証券)も登場しています。スマホ証券の多くは1株投資に対応しています。通常日本株は10株や100株といった単元株の単位で取引する必要があるため、初期投資で数十万円かかることが多いのですが、1株投資であれば、最小500円程度から投資可能ですので、初心者の方でも手軽に始めることが出来ます。

- SBIネオモバイル証券

- PayPay証券

- CONNECT

- LINE証券

つみたてNISA/NISA

投資を始める上でまず活用したいのが、NISA/つみたてNISAです。NISA枠で購入した株式に対する利益が非課税となりますので、投資を始める方はまず利用したい制度です。それぞれ以下のような特徴があります[2][3]。

| NISA | つみたてNISA | |

|---|---|---|

| 年間投資枠 | 120万円 ※1 | 40万円 |

| 非課税期間 | 5年 ※最大10年まで延長可能 | 20年 |

| 口座開設期間※2 | 2028年まで | 2042年まで |

| 対象商品 | 上場株式、投資信託など | 要件を満たした投資信託 |

※1 2024年以降の新NISAでは、1階20万円、2階102万円の2階建てとなります。

※2 それぞれ新NISA制度も考慮した期間です。

どちらを選ぶべき?

現時点でまとまったお金がある方や、個別株で積極的に取引したい方は一般NISAを活用し、コツコツ積立たい方はつみたてNISAという選び方になります。

子供がいる方は2023年までジュニアNISAを活用

ジュニアNISAは、0歳~19歳の方が開設可能な口座で、運用管理を両親や祖父母が行う非課税制度です。当初の制度では子が18歳になるまでは払い出しに制限がありましたが、制度改正により2024年以降は、いつでも非課税での払い出しが可能になりました[4]。

また、2024年以降も継続勘定管理口座にロールオーバーすることで、最長で20歳まで非課税のまま保有することが出来ます。投資対象もつみたてNISAのように限られた投資信託だけということもありませんので、自由な株式に投資できるのも魅力です。お子様がいる方は積極的に活用しましょう。

確定拠出年金(iDeCo)

確定拠出年金(通称:イデコ)は、NISAと同様に投資に対する非課税制度ですが、運用の目的や方法が異なります。イデコには以下のような特徴があります。

【メリット】

- 投資金額は全額非課税

- 投資の利益は全額非課税

【デメリット】

- 60歳まで引き出し不可

イデコでは特に投資金額が全額所得控除されますので、メリットが非常に大きいのが特徴です。受取時には課税されますが、税制優遇がありますので、十分メリットは大きいです。受け取り方法は2通りあり、年金受取なら公的年金等控除、一時金なら退職所得控除がありますので、税額を抑えることが可能です。

つみたてNISAとiDeCoはどっちを選ぶべき?

長期間の積立投資という点では、つみたてNISAと制度が似ています。どちらを選ぶべきかについては以下の記事が参考になります。

その他の様々な投資

投資には他にも不動産投資や仮想通貨投資などがあります。

不動産(現物)

私自身が不動産投資をしているわけではないので、一般論としての紹介に留めさせていただきます。

不動産投資は資産形成において以下のような特徴があります。

- 毎月一定のキャッシュフローがある

- ローンを組むことで、レバレッジを効かせられる

- インフレに強い

- 資金計画が立てやすい

一方でデメリットとしては、

- 空き室のリスク

- 災害のリスク

- 不動産価格下落リスク

- 金利リスク

などがあります。不動産投資によって、億を超える資産を形成している方もいらっしゃいます。

仮想通貨

ビットコインが一時700万円/BTCを超えるなど、急激な暴騰で話題になりました。長期的な先行きの見通しが読みづらく、投資というよりもギャンブル的側面が強いと言えます。資産形成の初心者は出来る限りリスクを抑えて始めるのが基本です。仮想通貨へ投資する場合も、投資額をコントロールし、過剰なリスクを取りすぎないように注意しましょう。

仮想通貨には取引所と販売所があり、取引の仕組みが異なります。取引所の方がコストを抑えられて取引できますので、初心者はまずは取引所を選ぶとよいでしょう。

【仮想通貨取引所】

・coincheck

・bitflyer

・GMOコイン

ちなみに私は、実際にBTC、ETH、XRPを2018年より投資しています。

守る(保険、税金)

守るというのは、保険で生活を守る、税金からお金を守る(節税)という観点で、紹介したいと思います。

ふるさと納税

ふるさと納税は、自分の好きな地方の自治体に寄付ができる制度です。寄付した金額は控除上限額の範囲内で、合計金額から2000円引いた額について、所得税の還付、住民税の控除を受けることが出来ます。寄付する自治体によっては返礼品がもらえます。

寄付できる控除上限額は収入によって変わってきます。ふるさと納税の専用サイトでは、ふるさと納税の額をシミュレーションすることが出来ます。ふるさと納税はいずれにせよ納税するはずのお金を自治体に寄付する制度ですので、どうせ納税するお金ならば、寄付先を自由に選んで返礼品をもらった方がお得です。

ふるさと納税は以下のようなサイトがメジャーです。

- さとふる

- ふるさとチョイス

- 楽天ふるさと納税

- ふるなび

私は普段は楽天ふるさと納税を利用しています。楽天ふるさと納税では、タイミングを選ぶと楽天ポイントの還元が得られるので非常にお得です。

まとめ

資産形成は、日常のあらゆるシーンでコツコツと積み重ねることが重要です。

資産形成や家計に関して質問がある方は、質問コーナーまでお願いします。【参考】

[1]・・・2020年11月通信サービスの料金と容量に関する実態調査(MMD研究所)

[2]・・・NISAとは(金融庁)

[3]・・・つみたてNISAとは(金融庁)

[4]・・・ジュニアNISAとは(金融庁)

[5]・・・兼業・副業に関する動向調査(2020)(株式会社リクルート)

【書籍】

一生困らない自由を手に入れる お金の教室(森本 貴子)(大和書房)